収入を証明できる書類のご提出について

ビューカードのキャッシングサービスご利用にあたり

収入を証明できる書類(以下「年収証明書類」)のご提出

をお願いする場合がございます。

2010年6月に施行された貸金業法の改正に伴い、お借入れ状況等によって、貸金業者に年収証明書類による年収確認が義務付けられております。

このため対象となるお客さまには、年収証明書類のご提出に関するご案内をお送りしております。

年収証明書類のご提出が必要なお客さま

-

ビューカードのキャッシングご利用可能枠が50万円を超える方

弊社ご利用可能枠

>

50万円

-

ビューカードのキャッシングご利用可能枠と他社からのお借入額の合計が100万円を超える方

弊社ご利用可能枠

+

他社お借入残高

>

100万円

- ご提出いただいた年収証明書類の発行日から、3年以上が経過した方

提出の前にご確認ください

-

現在の勤務先の年収証明書類のご提出をお願いいたします。

- ※転職された場合、前職分を含む年収証明書類は受領できません。

-

年収証明書類の写し(コピー)を取る際には、

書類全体が鮮明に確認できる写し(コピー)の添付をお願いいたします。※書類の一部が切れていたり、不鮮明な項目があると受領できない場合があるのでご注意ください。

※アップロードでのご提出の場合は、PDFデータ、または原本を撮影した写真の提出をお願いいたします。

-

郵送でご提出の場合は

「年収証明書類返信用紙」の記載面の必要事項を必ずご記入ください。※アップロードでのご提出の場合は、年収証明書類返信用紙のご返送は不要です。提出サイトの案内に沿ってWEBフォームから入力をお願いいたします。

提出方法について

郵送でご提出の方

年収証明書類による年収確認が必要なお客さまには、『「年収証明書類」ご提出のお願い』をお送りしていますので、ご案内内容を確認のうえ、提出期限までにご提出くださいますようお願い申し上げます。

- 「年収証明書類返信用紙」の記載面の必要事項をご記入ください。

- 「年収証明書類返信用紙」の記載面の裏面の年収証明書類貼付欄にご用意いただいた年収証明書類の写し(コピー)を貼付してください。

※原本は貼付せず、お手元に保管ください。ご提出いただいた「年収証明書類」の写し(コピー)はご返却できませんので、ご了承ください。

- <ご注意事項>

-

「年収証明書類返信用紙」に記載されている、ご返送期限までに弊社に到着するようご返送ください。

返送期限が過ぎますと、キャッシングをご利用いただけません。

アップロードでご提出の方

年収証明書類による年収確認が必要なお客さまには、『「年収証明書類」ご提出のお願い』をお送りしていますので、ご案内内容を確認のうえ、提出期限までにご提出くださいますようお願い申し上げます。

- 『「年収証明書類」ご提出のお願い』紙面の二次元コードより、提出サイトへアクセスしてください。

- 画面案内に沿って、必要事項、提出枚数を入力してください。

- アップロード画面から年収証明書類のPDFデータまたは、年収証明書類(原本)を撮影した写真をアップロードしてください。

※ご提出いただいた画像データ、PDFデータはご返却できませんのでご了承ください。

- <ご注意事項>

-

- ・アップロードいただける書類は5枚までです。必要事項(お名前や会社名、年収等)が両面に印字されている書類は片面ずつアップロードしてください。その場合は2枚とカウントされます。

- ・1枚に複数の書類を撮影したものは受付できませんのでご注意ください。

- ・送信いただく毎に完了画面が表示されますが、同日内に複数回書類を送信された場合は、最後にお送りいただいたもので情報登録をいたします。また後日送信いただいた場合も完了画面は表示されますが、前日最後にいただいた情報のみ有効となりますのでご注意ください。

- ・期限間際にお手続きいただきますと、処理の都合上、一時的にキャッシングのご利用ができない期間が発生する場合がございます。余裕をもってお手続きください。

- ・返送期限が過ぎますと、キャッシングをご利用いただけません。

- ・ご提出いただいた書類の一部が切れていたり、不鮮明な箇所がありますと再提出をお願いする場合がございますのでご注意ください。

ご提出いただける年収証明書類

現在のお勤め形態からご提出いただける書類をご確認ください。

複数の収入がある場合は、それぞれの年収を証明できる年収証明書類が受付可能となります。

年収を証明する書類をご提出の際は以下のことにご注意ください。

- 年収証明書の書類名が表記されていること

- 発行元がわかること(会社名・地方自治体・税務署など)

- ご本人のお名前(フルネーム)がわかること

- 金額(年収額)がわかること

- 証明年(月)がわかること

書類が不鮮明な場合、書類に不備がある場合、書類の全形が確認できない場合は再度のご提出をお願いする場合もございます。

- ※複数の所得を証明する書類をご提出の場合、それぞれの書類の証明年が相違しているものは受付不可となります。

アップロード可能な枚数は最大5枚までとなりますので、それ以上になる場合は郵送でご提出ください。 - ※年収を証明する書類のご提出がない場合、キャッシングをご利用いただけません。

お勤めの方

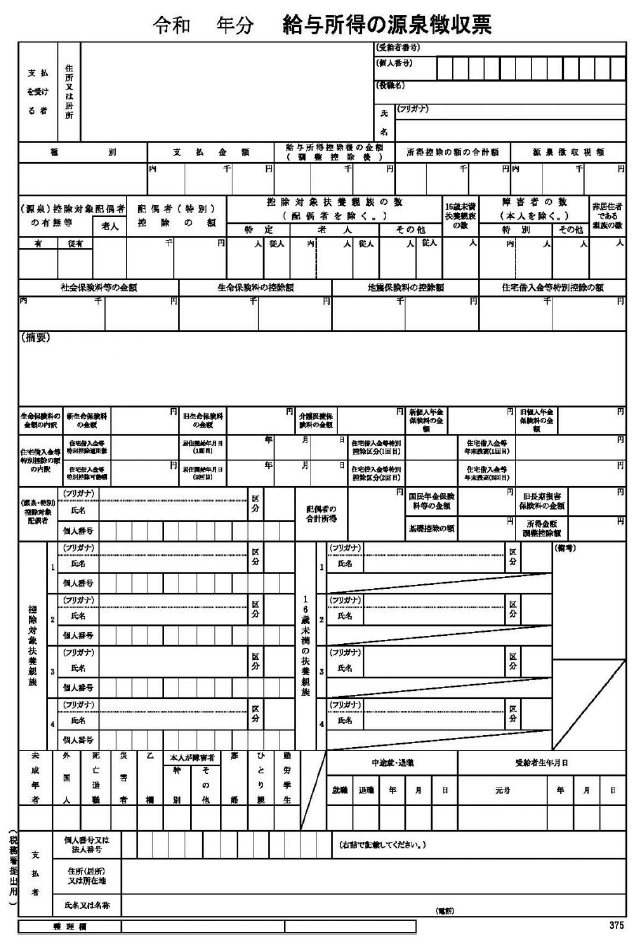

お勤め先が発行する給与所得の源泉徴収票をご提出ください。(返信用紙にご記入の勤務先が発行したものが有効です。)

1年以内に転職した方は、直近2か月分の給与明細をご提出ください。直近1年に受給した賞与明細も受領可能です。

給与所得の他に年金を受給されている場合や不動産収入がある場合(副業所得)は、確定申告書(第1表)・所得証明書をご提出ください。

給与所得の源泉徴収票

-

有効期限をご確認ください。

直近に発行されたものが有効です。

提出が2月末日までは前々年度分が有効です。

3月以降は前年度分が有効です。現在も継続してお勤めになっている会社が発行したものをご提出ください。

退職済のもの、前職分の収入が含まれているものは受領できません。

1年以内に転職をされた方は、現在のお勤め先の給与明細2か月分をご提出ください。- ※手書きの場合は、社印の押印が必要です。

-

- 提出前にご確認ください!

-

- ご本人のお名前が記載されていますか

- 支払者欄は現在のご勤務先ですか

- 退職欄は空欄ですか

- 年収額が記載されていますか

- 有効期限切れではありませんか

- 書類の全形が切れていませんか

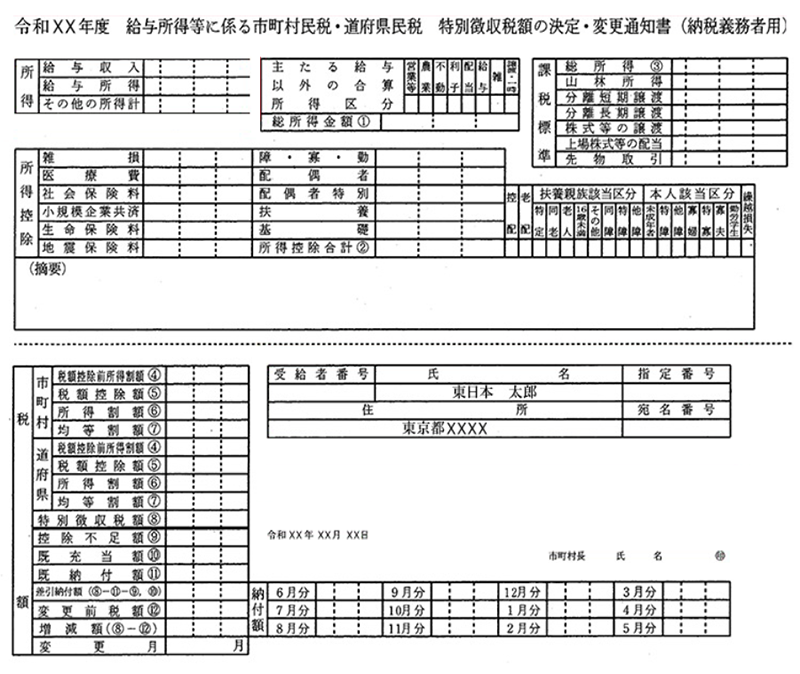

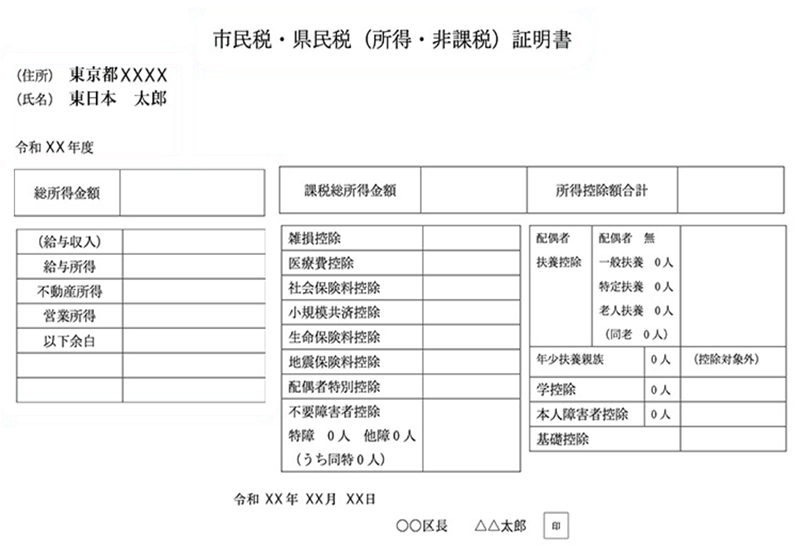

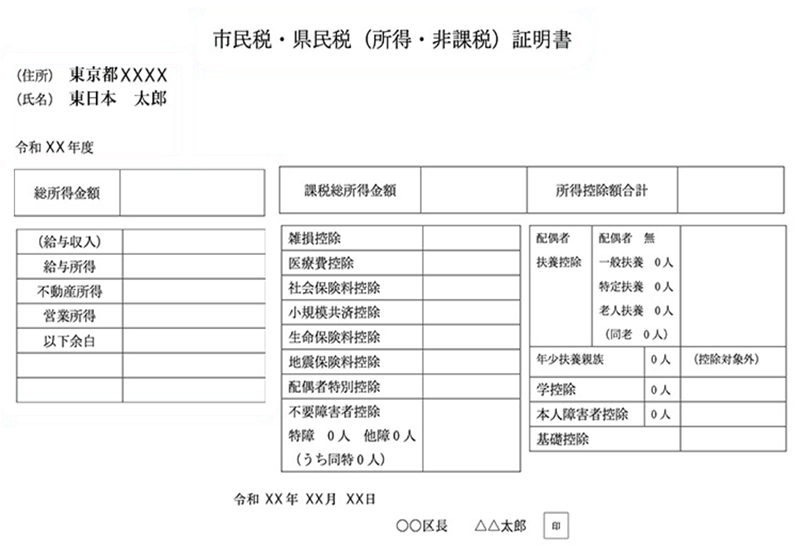

納税通知書

-

有効期限をご確認ください。

直近に発行されたものが有効です。

提出が1月~6月は前年度分が有効です。

7月~12月は当年度分が有効です。(前職分の給与収入を含む場合)

1年以内に転職をされた方は、現在のお勤め先の給与明細2か月分をご提出ください。 -

- 提出前にご確認ください!

-

- ご本人のお名前が記載されていますか

- 発行元が記載されていますか

- 発行年月日の記載がありますか

- 収入(所得)の記載がありますか

- 有効期限切れではありませんか

- 書類の全形が切れていませんか

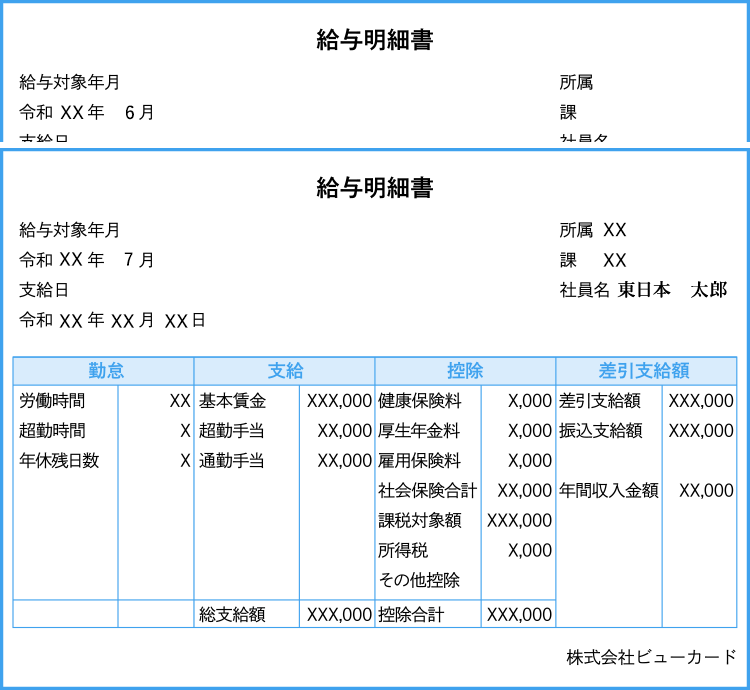

給与明細書

-

直近2か月分をご提出ください。

直近1年に受け取られた賞与明細があればあわせてご提出ください。- ※賞与明細のみでは受領できません。

給与所得の源泉徴収票に前職分の収入が含まれる方は、給与明細2か月分をご提出ください。

-

- 提出前にご確認ください!

-

- ご本人のお名前が記載されていますか

- 支払者名が記載されていますか

- 対象月が記載されていますか

- 支給額が記載されていますか

- 直近2か月分が揃っていますか

- 書類の全形が切れていませんか

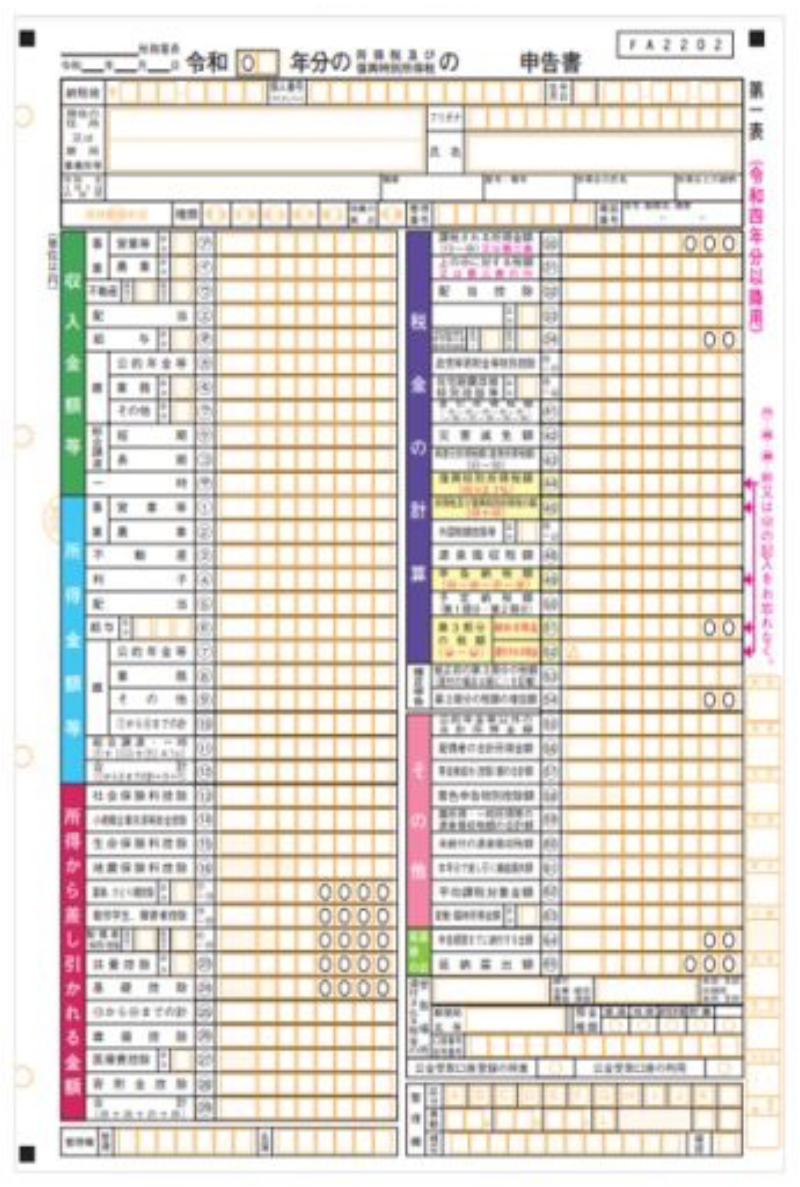

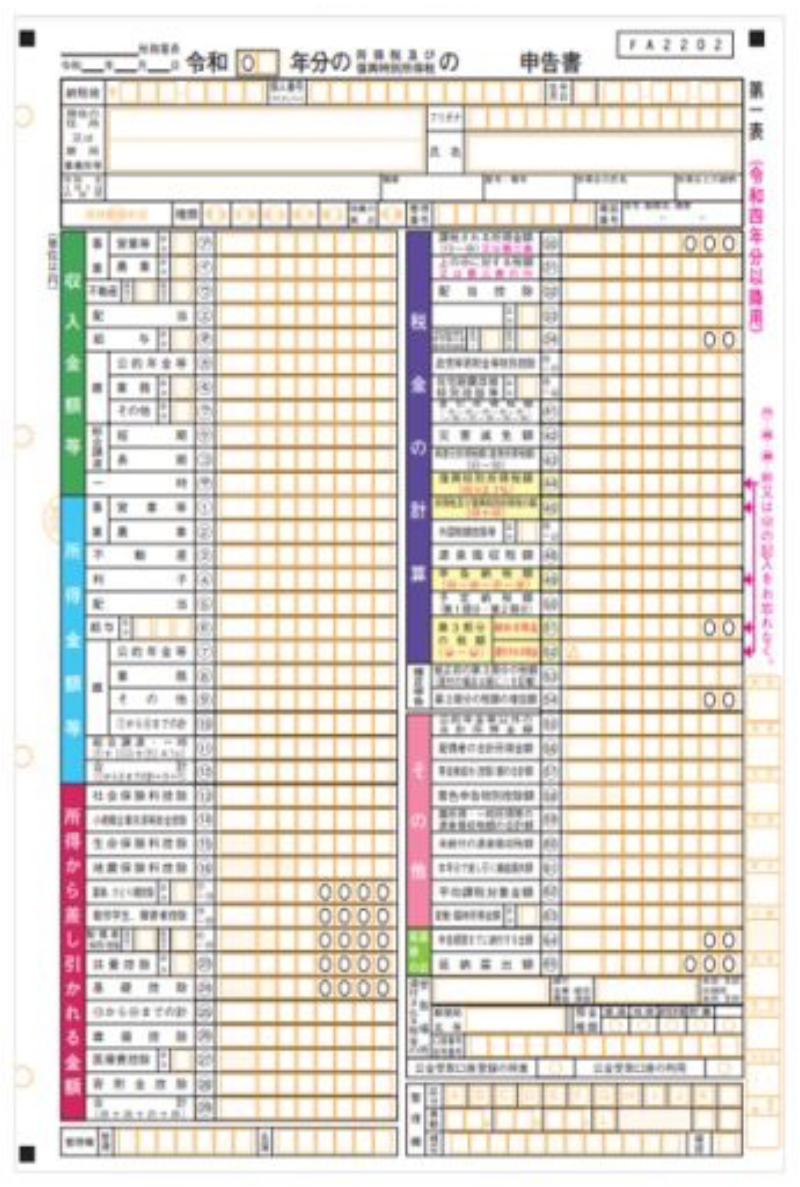

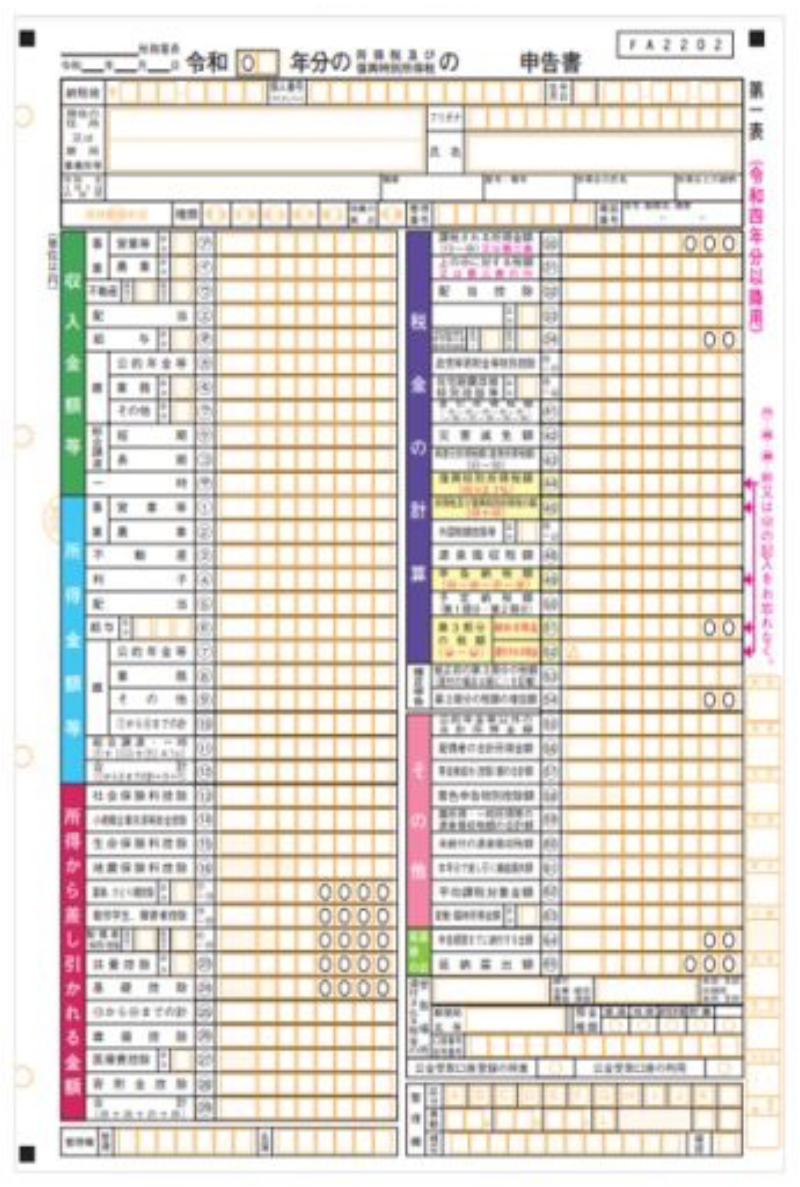

確定申告書(給与の他に収入がある方)

-

有効期限をご確認ください。

直近に発行されたものが有効です。

提出が1月~3月は前々年度分が有効です。

4月~12月は前年度分が有効です。税務署への提出事実・提出年月日が確認できるもの、電子申告の場合は「受付日時・受付番号」の記載があるもの、もしくは「受信通知」や「申告書等送信票」をあわせてご提出ください。

1年以内に転職をされた方は、現在のお勤め先の給与明細2か月分をご提出ください。

給与収入の他に年金を受給されている方は、年金証書・年金通知書をあわせてご提出ください。個人番号(マイナンバー)は黒く塗りつぶすなどマスキングをしてご提出ください。

-

- 提出前にご確認ください!

-

- ご本人のお名前が記載されていますか

- 税務署への提出事実・提出年月日が確認できますか

- 収入・所得金額が記載されていますか

- 有効期限切れではありませんか

- 書類の全形が切れていませんか

所得証明書(給与の他に収入がある方)

-

有効期限をご確認ください。

直近に発行されたものが有効です。

提出が1月~6月は前々年度分が有効です。

7月~12月は前年度分が有効です。証明年度内の給与収入金額が前職分の給与を含む場合は所得証明書は受領できません。

1年以内に転職をされた方は、現在のお勤め先の給与明細2か月分をご提出ください。 -

- 提出前にご確認ください!

-

- ご本人のお名前が記載されていますか

- 発行元が記載されていますか

- 発行年月日が記載されていますか

- 収入(所得)の記載がありますか

- 有効期限切れではありませんか

- 書類の全形が切れていませんか

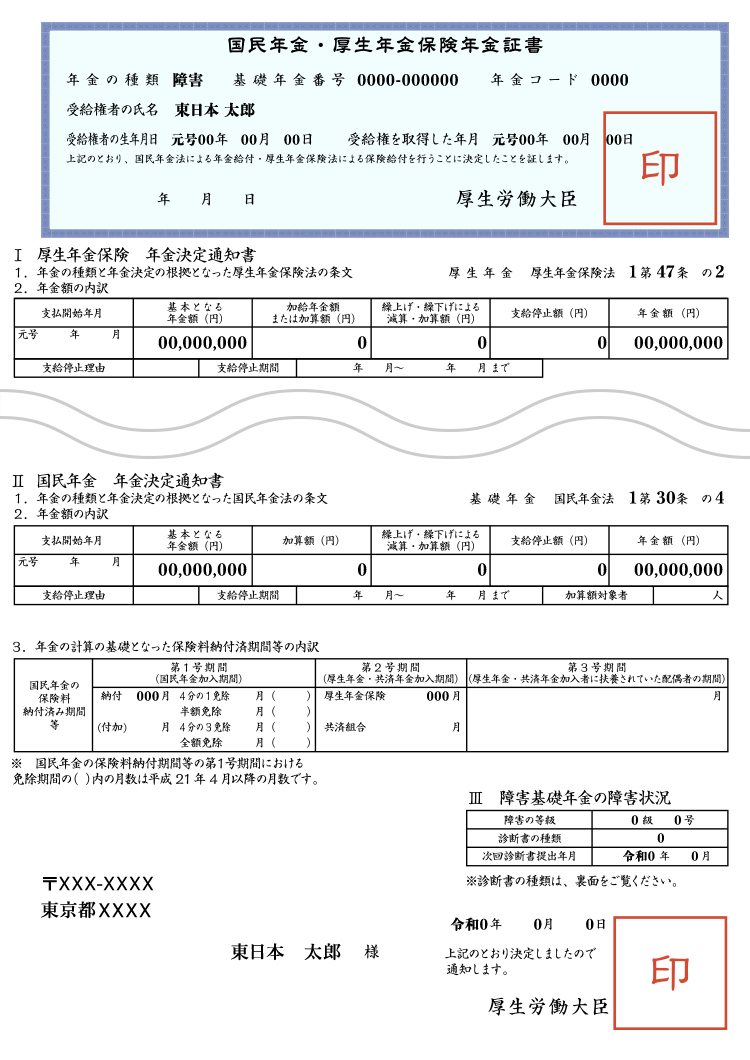

年金受給の方

年金受給のみの方は、年金証書(裁定通知書:年金受給額が記載されているもの)または年金通知書をご提出ください。

- ※公的年金の源泉徴収票は受領不可書類になりますのでご注意ください。

- ※企業年金も受領可能ですが、個人年金は受領不可です。

年金の他に不動産収入(副業所得)がある場合は、確定申告書または所得証明書をご提出ください。

年金証書(年金受給のみの方)

-

年金受給額が確認できるものをご提出ください。

年金証書の場合、年金額の確認できる書類が必要になります。

証書内に受給額の記載がない場合、受領できません。

裁定通知書も同時にお送りください。

基礎年金番号は黒く塗りつぶすなどマスキングをしてご提出ください。 -

- 提出前にご確認ください!

-

- ご本人のお名前が記載されていますか

- 発行元が記載されていますか

- 証書内に受給金額が記載されていますか

金額の記載がない場合、裁定通知書をあわせてご提出ください - 書類の全形が切れていませんか

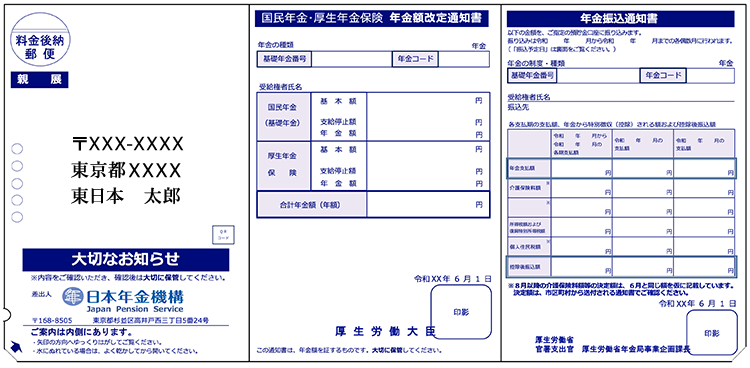

年金通知書(年金受給のみの方)

-

有効期限をご確認ください。

直近に発行されたものが有効です。

毎年6月に日本年金機構から発行されます。

基礎年金番号は黒く塗りつぶすなどマスキングをしてご提出ください。 -

- 提出前にご確認ください!

-

- 書類名がきちんと表記されていますか

- お名前が記載されていますか

- 発行年月日が記載されていますか

- 支給額が記載されていますか

- 有効期限切れではありませんか

確定申告書(年金受給の他に収入がある方)

-

有効期限をご確認ください。

直近に発行されたものが有効です。

提出が1月~3月は前々年度分が有効です。

4月~12月は前年度分が有効です。税務署への提出事実・提出年月日が確認できるもの、電子申告の場合は「受付日時・受付番号」の記載があるもの、もしくは「受信通知」や「申告書等送信票」をあわせてご提出ください。

1年以内に転職をされた方は、現在のお勤め先の給与明細2か月分をご提出ください。

給与収入の他に年金を受給されている方は、年金証書・年金通知書をあわせてご提出ください。個人番号(マイナンバー)は黒く塗りつぶすなどマスキングをしてご提出ください。

-

- 提出前にご確認ください!

-

- ご本人のお名前が記載されていますか

- 税務署への提出事実・提出年月日が確認できますか

- 収入・所得金額が記載されていますか

- 有効期限切れではありませんか

- 書類の全形が切れていませんか

所得証明書(年金受給の他に収入がある方)

-

有効期限をご確認ください。

直近に発行されたものが有効です。

提出が1月~6月は前々年度分が有効です。

7月~12月は前年度分が有効です。証明年度内の給与収入金額が前職分の給与を含む場合は所得証明書は受領できません。

1年以内に転職をされた方は、現在のお勤め先の給与明細2か月分をご提出ください。 -

- 提出前にご確認ください!

-

- ご本人のお名前が記載されていますか

- 発行元が記載されていますか

- 発行年月日が記載されていますか

- 収入(所得)の記載がありますか

- 有効期限切れではありませんか

- 書類の全形が切れていませんか

自営業の方

確定申告書(第1表)と青色申告決算書、収支内訳書のいずれかをご提出ください。

確定申告書

-

有効期限をご確認ください。

直近に発行されたものが有効です。

提出が1月~3月は前々年度分が有効です。

4月~12月は前年度分が有効です。税務署への提出事実・提出年月日が確認できるもの、電子申告の場合は「受付日時・受付番号」の記載があるもの、もしくは「受信通知」や「申告書等送信票」をあわせてご提出ください。

1年以内に転職をされた方は、現在のお勤め先の給与明細2か月分をご提出ください。

給与収入の他に年金を受給されている方は、年金証書・年金通知書をあわせてご提出ください。個人番号(マイナンバー)は黒く塗りつぶすなどマスキングをしてご提出ください。

-

- 提出前にご確認ください!

-

- ご本人のお名前が記載されていますか

- 税務署への提出事実・提出年月日が確認できますか

- 収入・所得金額が記載されていますか

- 有効期限切れではありませんか

- 書類の全形が切れていませんか

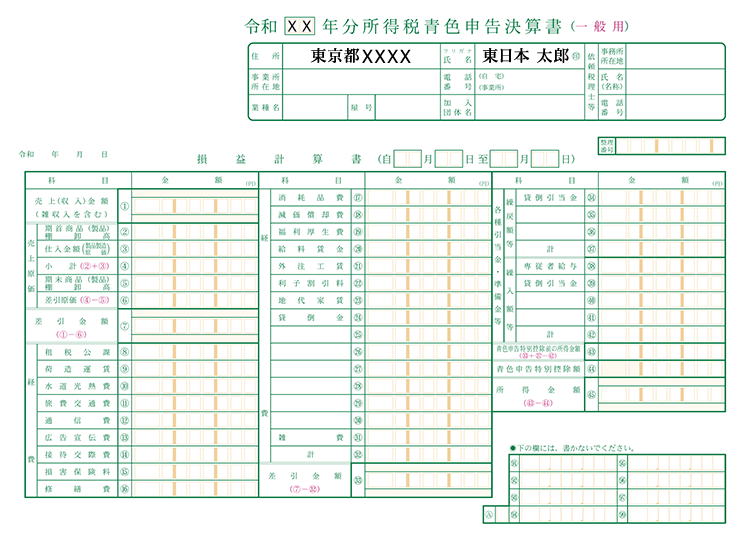

青色申告決算書

-

有効期限をご確認ください。

直近に発行されたものが有効です。

提出が1月~3月は前々年度分が有効です。

4月~12月は前年度分が有効です。

確定申告書 第1表とあわせてご提出ください税務署への提出事実・提出年月日が確認できるもの、電子申告の場合は「受付日時・受付番号」の記載があるもの、もしくは「受信通知」や「申告書等送信票」をあわせてご提出ください。

-

- 提出前にご確認ください!

-

- ご本人のお名前が記載されていますか

- 税務署への提出事実・提出年月日が確認できますか

- 所得金額が記載されていますか

- 有効期限切れではありませんか

- 確定申告書第1表のご用意はありますか

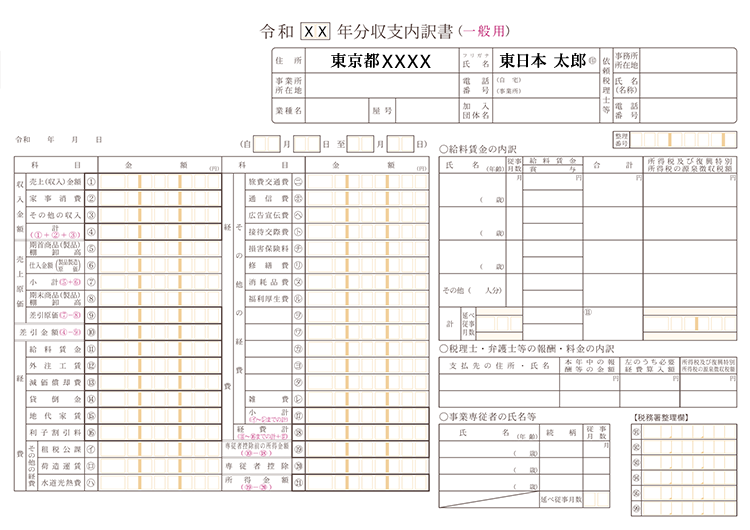

収支内訳書

-

有効期限をご確認ください。

直近に発行されたものが有効です。

提出が1月~3月は前々年度分が有効です。

4月~12月は前年度分が有効です。

確定申告書 第1表とあわせてご提出ください税務署への提出事実・提出年月日が確認できるもの、電子申告の場合は「受付日時・受付番号」の記載があるもの、もしくは「受信通知」や「申告書等送信票」をあわせてご提出ください。

-

- 提出前にご確認ください!

-

- ご本人のお名前が記載されていますか

- 税務署への提出事実・提出年月日が確認できますか

- 所得金額が記載されていますか

- 有効期限切れではありませんか

- 確定申告書第1表のご用意はありますか

お問い合わせ

お問い合わせ:与信管理センター

-

TEL:03-6685-6877

-

受付時間:平日10:00~17:00

※お電話はおかけ間違いのないようご注意ください。